前陣子看了嫺人寫的著作「退休後錢從哪來?」,原本以為只是個簡單入門的退休理財書,意外發現和我的認知相當一致,且方法也相當務實,不像「持續買進」或者「致富心態」這樣的書籍雖然優秀,但對真正的入門者來說看完還是不得其門而入。

決定將我看這本書的筆記整理成QA的方式寫出來,大家也可以一起討論喔:

退休要花多少錢?

行政院主計處其實有調查每人每月支出金額,調查結果發現:

最低 14,230元;

平均 24,574元;

台北 33,730元;

不妨以上面的金額作為一個基準來準備退休金。

哪些資產可以組合成退休金?

勞保老年給付:這是勞工加入勞保15年後就可以領的給付,主要根據你的保險薪資級距給的。

新制退休金:這就是我們常在談的6%,所以一般勞工屆齡退休後會有這兩筆收入。

自己投資資產:上面兩個退休金加起來通常2-3萬之間,肯定不夠用,所以加上自己的投資,要怎麼投資這個下面講。

醫療保險:這個不會加在你的退休金上,但可以形成保護傘,遇到重大疾病時不會侵蝕你的退休金。

以房養老:這是政府的德政,可以將房子抵押給銀行,銀行分每月給你錢。德政的原因是房屋增貸本還是要看屋主的還款條件,但這是政府政策所以幾乎可以通行。不過台灣公股行庫會要求一定要有繼承人並加買壽險,用這兩個雙重保險可免除到時候屋主去世後,還要拍賣房子來還貸款的麻煩事。

延伸閱讀:以房養老是什麼 ?與一般房屋貸款不同點?以房養老貸款成數、試算、利率教學

存退休金是否要考慮通膨?

要的話每年加2.5%。但其實65歲以後每年愈來愈老,花的錢會愈來愈少,就讓少花的錢和通膨抵銷即可。嫺人的配比有一個關鍵:

第3.中的投資要做什麼投資呢?

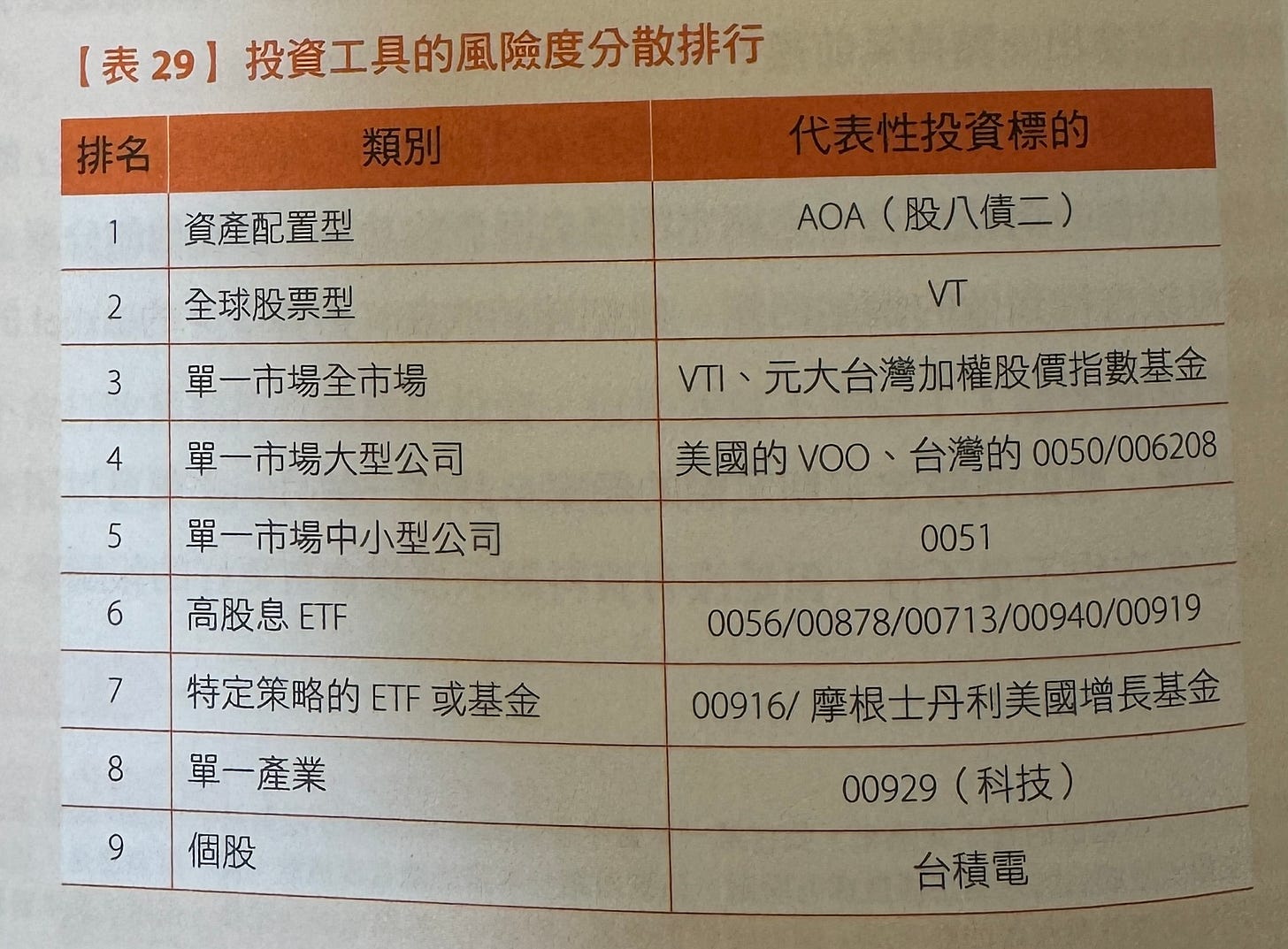

投資只看三種資產:1.指數型ETF(追蹤具大盤代表性的VT、VTI、VOO、0050等產品);2.債券;3.黃金以及現金。

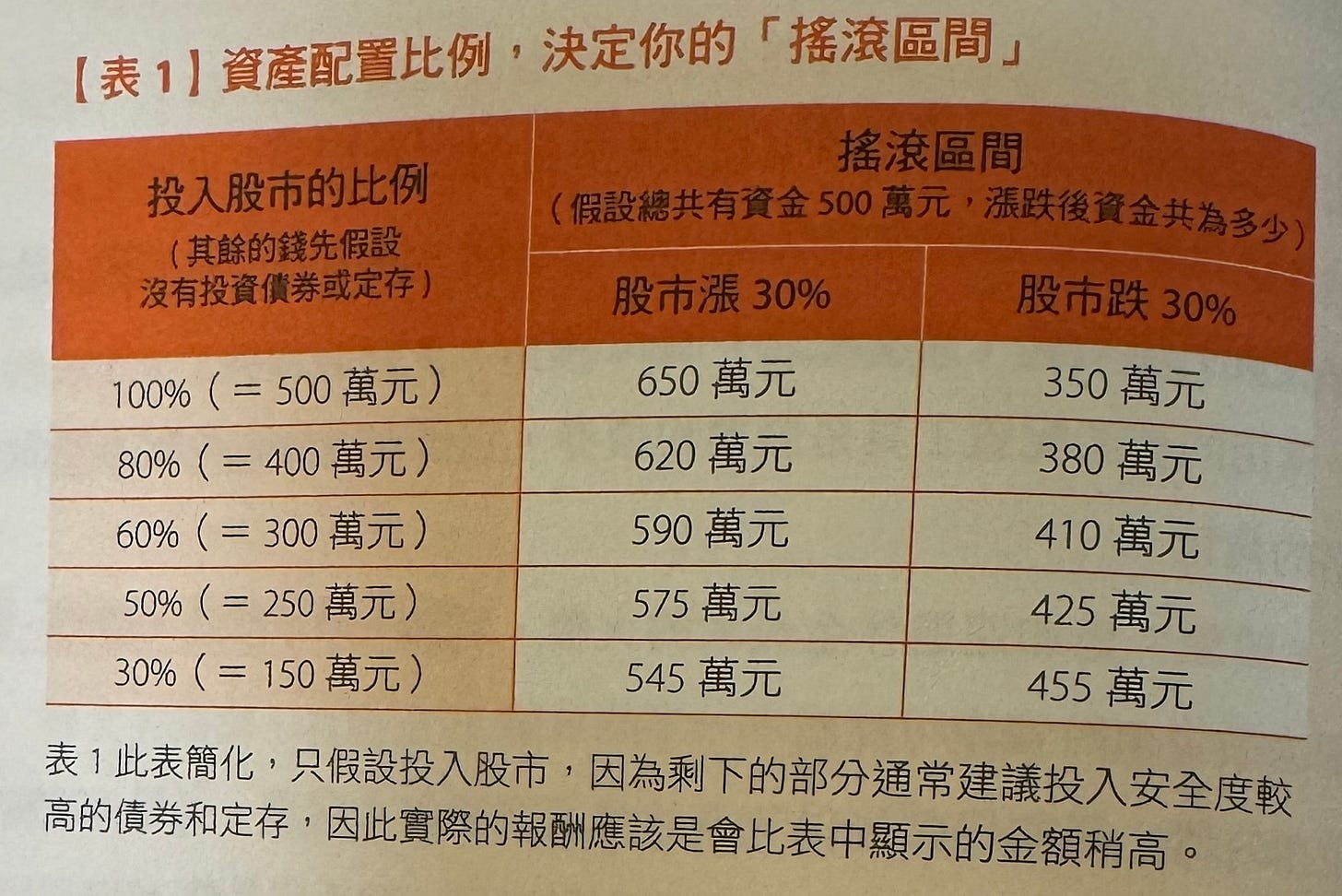

什麼樣的股債配比你扛得過?

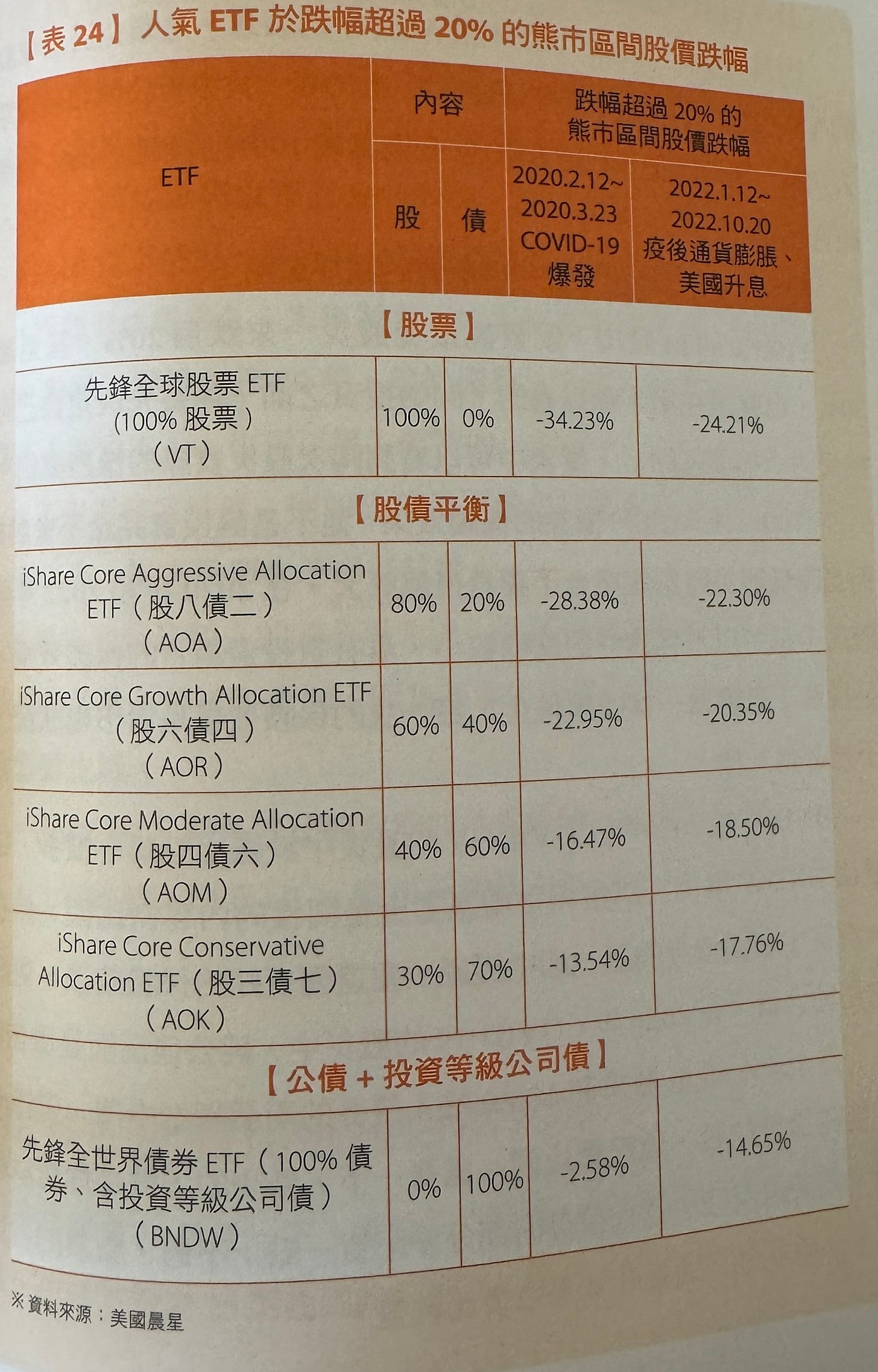

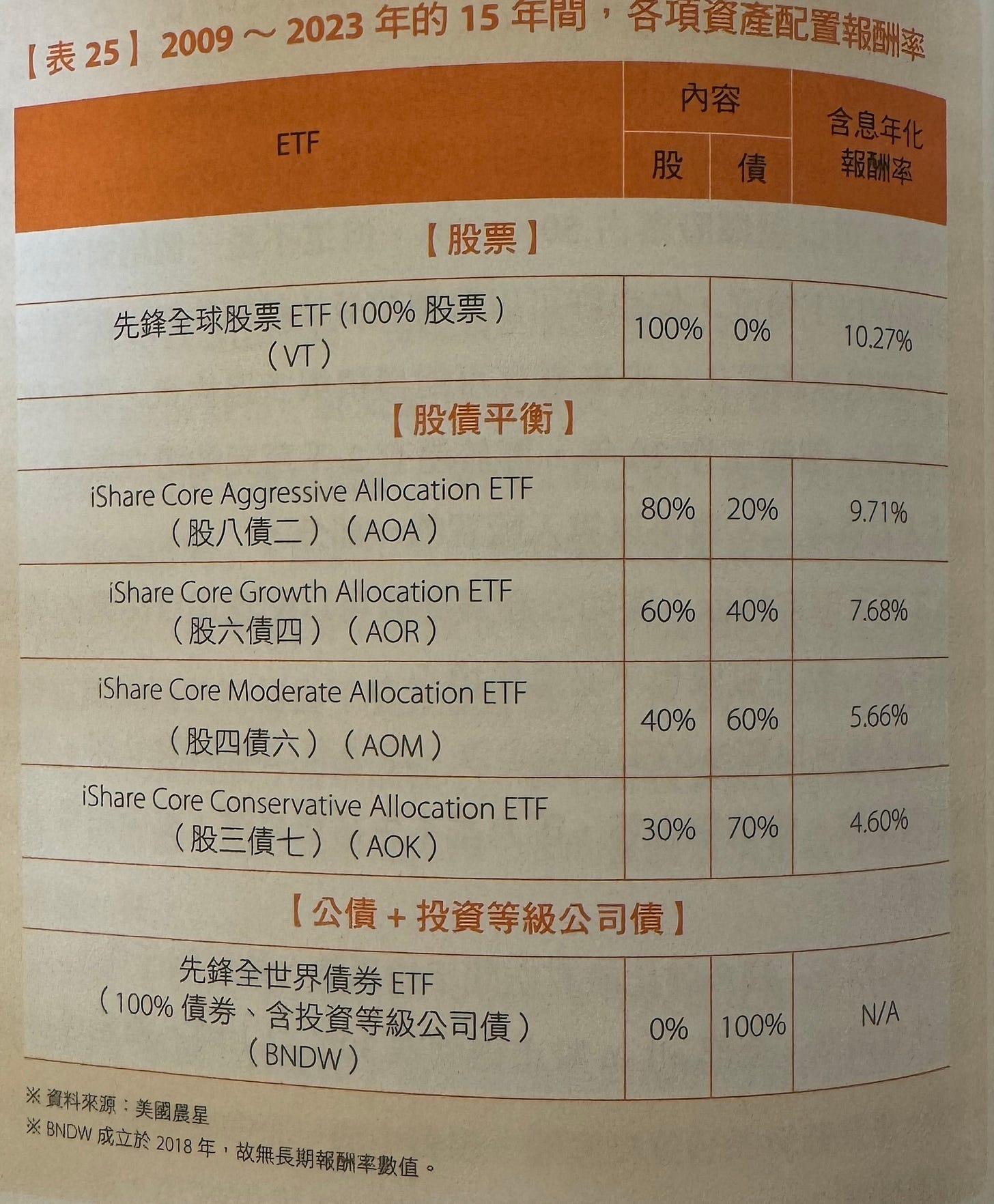

「退休後錢從哪來?」這本書最棒的地方在於作者把這些指數投資、債券投資的配比,其中歷史的漲跌幅都列出來,我們可以邊看數字邊想如果是這樣的跌幅,我會不會因此而賣出呢?

接下來再來看作者自己的分配:作者退休後先從30%股票慢慢往上加,因為作者剛退休時非常焦慮和悲觀、還怕存款變少。不過後來隨慢慢安心才調整配比:

股票部位:作者手上還有保單,56歲已經靠近60歲可領勞保老人年金和新制退休金,股票依然配到45-55%,其中台股和美股各50%。

保守資產:剩下的部分為保守資產,其中定存25%、債券20%、現金20%,台幣和美金各50%。

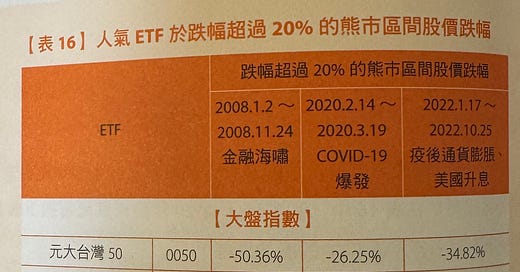

▲就算是0050遇到金融海嘯也是要跌掉50%,無法承受會想要賣的話就得考慮其他產品。

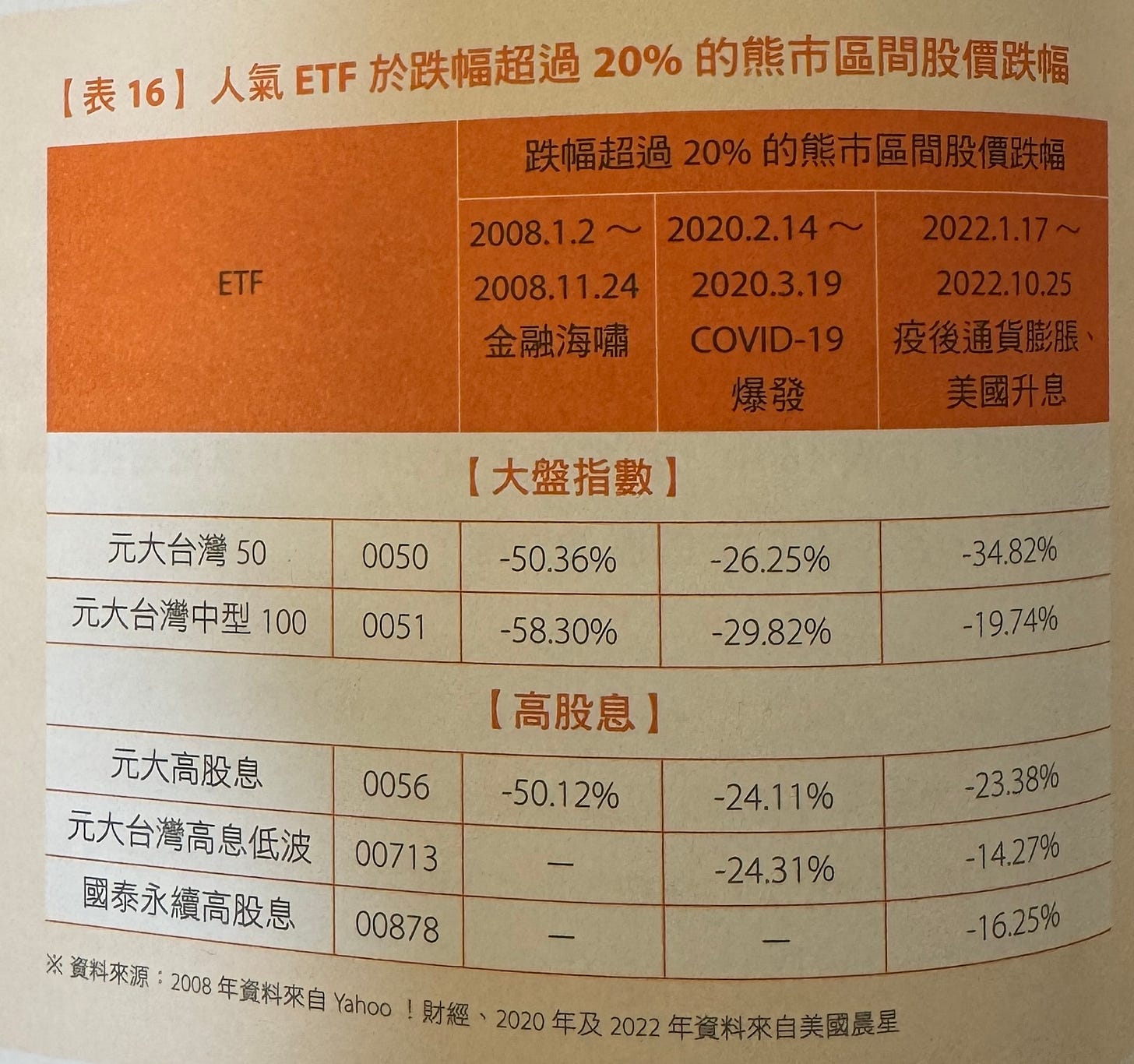

▲到底要買短債、中債還是直債,考慮的原因一樣,你會不會忍不住賣掉。

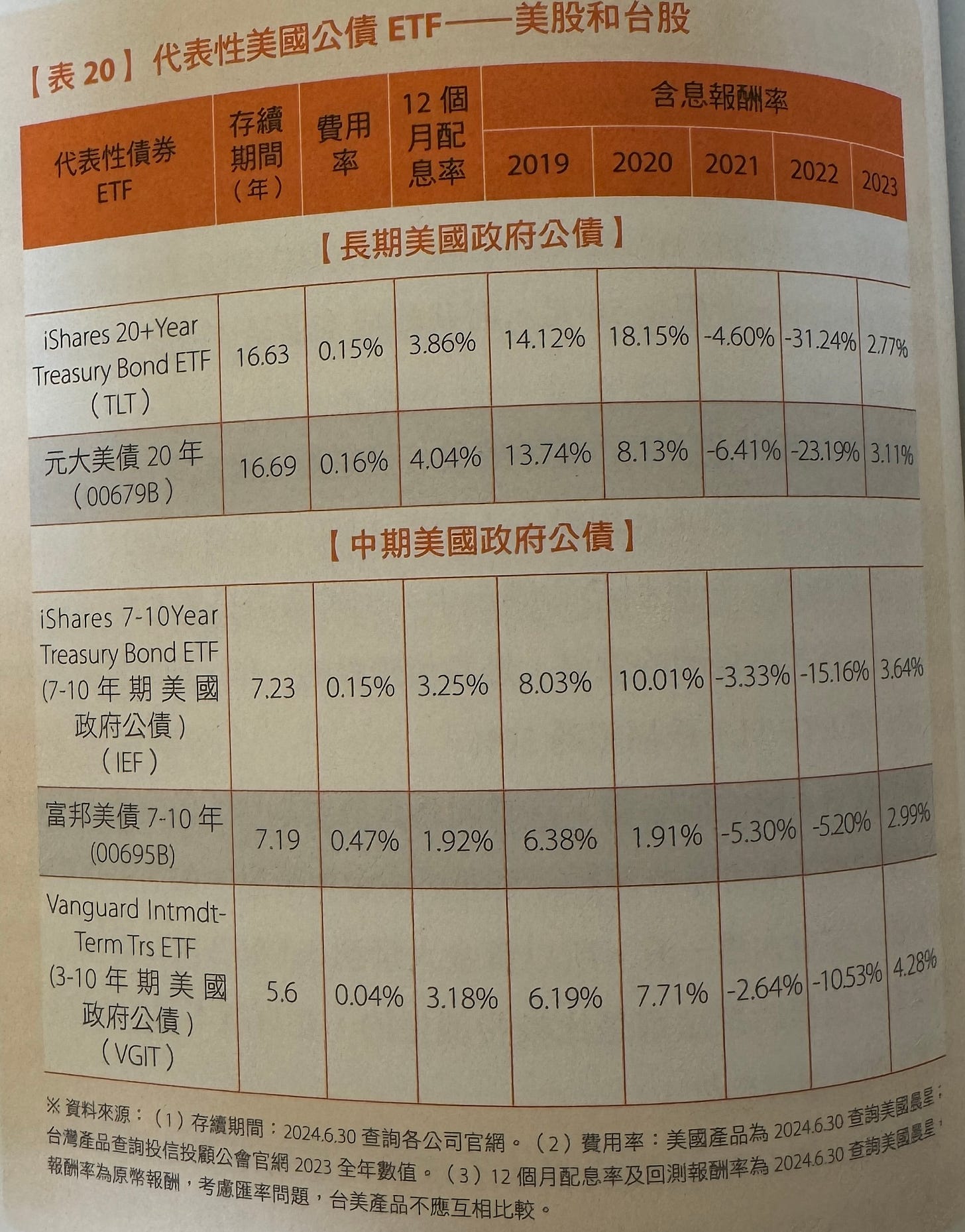

▲幫你配好的AOA到AOK,哪一組ETF的跌幅是你可以承受的呢?

▲看完跌幅在看年化報酬率,哪個最高跌幅對應的年化報酬率對你來說最舒服呢。

要買市值型ETF還是高股息ETF呢?

以投資績效表現來看的話,一定是選擇市值型ETF。但在這個事實之前,我們要考慮心理因素,就算是0050在2007年金融海嘯的時候,也有面對超過50%的跌幅。如果因為市場情緒而賣出股票的話,那你應該要選不會賣出的0056。

▲你願意扛多少程度的跌幅,決定你要投多少在股票市場。

如果我想要投資全球市場的話,有比Vanguard的VT全球指數型ETF更好的選擇嗎?

有的,選擇英國發行的VWRD,在利息繳稅的方面可以節省30%的利息所得稅(但仍有愛爾然和美國的租稅協議15.7%),VT每年配發的股息約2%,那省下來的稅就有0.3%之多,但VWRD的內扣費用高達0.22%,對比VT的內扣費用僅有0.06%,所以兩邊已經相差不大。

但要注意一點,以退休後的外國股票以複委託購買較好,才不會有個人去世後繼承者找還外券商處理不易的問題。台灣複委託手續費較低服務落在定期定額(例如國泰證券的複委託定期定額購買每筆僅要0.1美元),但VWRD並不在選擇的股票在內。所以還是買VT就好免麻煩。

▲要進入投資市場,建議從1.開始,隨著自己的能力再逐漸邁向9.。

買房地產要考慮什麼風險?

「退休後錢從哪來?」並沒有談到房地產的部分,但我想講一下台灣房地產最大的風險-戰爭帶來的貶值。

兩岸發生戰爭、除了手上的房地產會貶值外,新台幣也會迅速貶值(外資等用大量的新台幣換美金離開台灣、新台幣就產生貶值)。

要對沖房地產因為戰爭帶來的貶值,就要思考兩岸戰爭後,什麼資產會升值:兩個金、黃金和美金(石油和天然氣燃料、金屬等原物料也會升值,但是這些商品的在未戰爭時的穩定性不如黃金和美金,所以先不考慮)。

假設戰爭造成台灣房價下跌30%、黃金價格上漲50%(烏俄戰爭以來黃金上漲了53%)。

如果買了一間台北市的房子4,000萬元,價格下跌了30%損失了新台幣1200萬元。

要對沖這個風險,只要買20萬美元的黃金就可,遇到戰爭後黃金將增值到30萬美元、新台幣對美金則貶值到40:1,剛好等於新台幣1200萬元,將風險完全對沖。

以現在新台幣對美金32.7:1的匯率計算,20萬美金約這間台北市房子的16.3%。意思是,如果你手上有房地產,而且還可以增貸出來的話,如果能貸出這個額度的週轉金,那買黃金避險吧!

如果怕戰爭台灣銀行無法運作的話,那就考慮在海外購買黃金,可以開海外券商的戶頭買黃金ETF,但最好配合一個個人在海外的銀行帳戶,否則還是有前面講的問題。擁抱加密貨幣的話,也可以購買Tether發行的1:1黃金加密貨幣,透過加密貨幣的方式移動資產更加方便。

▲台灣寫關於退休金理財相關書籍,目前我覺得「退休後錢從哪來?」就是最好的一本。

黃金反應利率變化,所以因為經濟不好或者戰爭或者是M2大升,都會造成黃金創高